Infolettre – Juillet 2021

Le verdict est clair : la reprise économique est bien installée

Vous l’avez peut-être remarqué autour de vous ou l’avez entendu dans les médias, la reprise économique est bien installée et prend de la vigueur de mois en mois. Les chiffres sur le PIB indiquent un fort et rapide rebond économique cette année, l’OCDE prévoit même une croissance économique mondiale de 5,8% en 2021 et de 4,4% en 2022[i]. Aux États-Unis, le 1er trimestre a connu une croissance annualisée de 6,4%, du jamais vu depuis longtemps[ii]. Le marché de l’emploi continu d’afficher des gains et le taux de chômage de baisser. Ce dernier était de 7,8% au Canada et de 5,9% aux États-Unis en juin[iii]. Les bénéfices des entreprises au 1er trimestre ont plus que dépassés les attentes, environ 87% des entreprises aux États-Unis ont reporté des bénéfices plus élevés que les attentes des analystes[iv] : il s’agit d’un phénomène qui est rarement arrivé dans le passé et qui démontre la force de cette reprise.

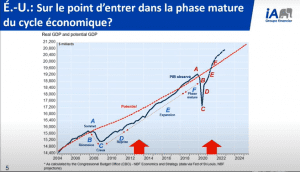

Selon Clément Gignac, économiste en chef à l’Industrielle alliance, les États-Unis seraient même proches d’entrer dans la phase mature de ce nouveau cycle économique, débuté après la récession causée par la pandémie. C’est-à-dire que l’économie américaine entrerait dans son PIB potentiel (soit à pleine capacité) d’ici la fin de l’année, ce qui impliquerait que ce nouveau cycle serait l’un des plus rapide de l’histoire[v]. Le tableau suivant démontre les phases du cycle économique depuis 2004[vi] :

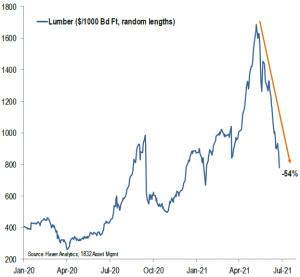

Par ailleurs, dans les prochains mois nous croyons que la demande pour les secteurs des services devrait augmenter au détriment du secteur des biens matériels, à mesure que les gens se font vacciner et recommencent à faire des activités qui étaient restreintes. Ce changement devrait d’ailleurs calmer les pressions inflationnistes sur les matériaux de base et les chaînes de production. Certains signes démontrent même que le pic des montées inflationnistes des matériaux de base serait peut-être derrière nous si l’on jette un coup d’œil à plusieurs commodités dont le prix a baissé récemment, tel que le bois de construction qui a baissé de plus de 50% depuis son sommet du mois d’avril comme le montre le graphique suivant[vii] :

De plus, à mesure que l’économie réouvre et que l’activité des commerces s’accélère, les employeurs ont de la difficulté à combler leurs postes vacants. Par contre, d’ici la fin de l’année, les programmes de soutien aux particuliers comme la PCRE au Canada devraient se terminer, ce qui devrait inciter certaines personnes à retourner travailler et rééquilibrer le marché de l’emploi.

Certains risques pourraient causer un accident de parcours

Hausse de l’inflation

Les dernières données sur l’inflation démontrent que celle-ci est bien présente : le taux d’inflation aux États-Unis a augmenté de 5,4% annualisé en juin et de 3,6% annualisé en mai au Canada[viii], soit au-dessus du taux cible de 2% des banque centrales. Malgré tout, nous continuons de croire que celle-ci sera « transitoire » comme les banques centrale le proposent depuis les derniers mois[ix]. Dans les prochains mois, l’inflation devrait en partie dépendre du marché du travail et de l’augmentation potentielle des salaires, selon le nombre de gens qui retourneront travailler suite à la fin des programmes de soutien (assurance-emploi, PCRE, etc.) afin de combler le grand manque de travailleurs dans les entreprises présentement. Cette pénurie de travailleur pourrait causer des pressions à la hausse sur les salaires et se refléter dans l’inflation.

Les variants du Covid-19

Bien que la situation de la pandémie s’améliore nous ne sommes pas encore sortis de l’auberge. Le risque d’une nouvelle vague et de nouveaux confinements que pourraient causer les variants est encore présent et plusieurs pays dans le monde voient une remontée des nombres de cas actuellement, attribuable au variant delta principalement[x]. Par contre, nous croyons que le risque d’une nouvelle vague est grandement diminué lorsque l’on considère le stade de vaccination actuel de la population et ce risque continue d’être réduit mois après mois.

Hausse des impôts corporatifs américains

Peu de développement de ce côté dans les derniers mois, malgré que cet enjeux politique aux États-Unis ai perdu un peu de son momentum[xi]. La hausse des impôts annoncée par l’administration Biden pourrait prendre encore beaucoup de temps avant d’être approuvé par le Sénat et être plus modeste à mesure que celle-ci est négociée, vu la forte opposition des Républicains. Nous continuons de suivre cet enjeu de très près mais nous croyons que ce risque est moins important à court terme.

L’euphorie dans les marchés financiers

Depuis le début de l’année, l’euphorie dans les marchés financiers est très forte et la spéculation a fortement augmentée. Nous n’avons qu’à penser aux sagas des titres boursiers Gamestop et AMC ou les cryptomonnaies comme le Bitcoin, de plus en plus de nouveaux investisseurs sans expérience font leur apparition, alimentés par un engouement féroce sur les médias sociaux. Cette spéculation est encore limitée à quelques secteurs clés du marché, mais ce phénomène pourrait éventuellement augmenter le risque de créer une bulle. Nous croyons que ce risque est présentement contenu, mais nous suivons également cet enjeu de près.

Nous vous rappelons une fois de plus que, malgré ces risques, nous bénéficions encore du très grand filet de sécurité des banques centrales et des gouvernements, par leurs programmes d’accommodement de leur politique monétaire (bas taux d’intérêt) et des politiques fiscales (soutien aux entreprises et aux particuliers). Ce filet de sécurité qui pourrait s’étirer en partie jusqu’en 2022 serait évidemment en mesure de réduire les impacts des risques énumérés ci-dessus.

Enfin, nous sommes toujours optimistes vu la reprise économique en place, mais nous demeurons prudents et continuons de suivre l’évolution de ces différents enjeux avec grande attention. Pour plus d’informations sur l’actualité économique, nous vous invitons à regarder ce webinaire de l’économiste en chef de l’Industrielle alliance, M. Clément Gignac.

Pour toute question concernant vos finances personnelles, n’hésitez surtout pas à nous joindre. Comme toujours, il nous fera un plaisir de vous conseiller.

Simon Gauvin-Létourneau, B.A.A, Pl.Fin

Représentant en épargne collective

Rattaché à Services en placements PEAK inc.

Conseiller en sécurité financière

Représentant autonome

sgletourneau@peakgroup.com

Mobile: 418-929-4993

Fax: 418-658-0936

280-1255, boul. Lebourgneuf, Québec, Qc G2K 0M6

Les opinions dans ce présent communiqué ne reflètent pas nécessairement les opinions du Groupe financier PEAK inc. Les sources utilisées sont considérées fiables par les auteurs mais ne sont pas garanties. Bien que ce document ait été rédigé avec le plus grand soin, rien n’en garantit l’exactitude ni l’applicabilité à tous les cas particuliers. Certains des énoncés reflètent les opinions personnelles des auteurs.

[i] OCDE, https://www.oecd.org/coronavirus/en/data-insights/eo-2021-05-economic-growth-projections-have-been-revised-upwards, consulté le 16 juillet 2021

[ii] Trading Economics, www.tradingeconomics.com, consulté le 15 juillet 2021.

[iii] Idem (2).

[iv] Wall Street journal, https://www.wsj.com/articles/record-share-of-companies-are-beating-earnings-estimates-11620034381, consulté le 15 juillet 2021.

[v] Industrielle alliance, Revue économique hebdomadaire du 25 juin 2021.

[vi] Idem (5).

[vii] Présentation Jonction des placements, Fonds Dynamique, juillet 2021.

[viii] Idem (2).

[ix] CNBC, www.cnbc.com/2021/03/04/fed-chairman-powell-says-economic-reopening-could-cause-inflation-to-pick-up-temporarily.html, consulté le 15 juillet 2021.

[x] Radio-Canada, https://ici.radio-canada.ca/nouvelle/1802940/coronavirus-variant-indien-russie-etats-unis-chine-euro-delta, consulté le 15 juillet 2021.

[xi] CNBC, https://www.cnbc.com/2021/07/07/biden-tax-plan-corporate-capital-gains-and-income-hike-uncertain.html, consulté le 15 juillet 2021.

Retour aux articles